A alternativa islâmica e o sistema capitalista contemporâneo

Autor: Guilherme Freitas 17/04/2023Na moderna economia capitalista, vários são os agentes econômicos atuando diariamente para o bom funcionamento econômico e a geração de riquezas, assim como para o melhor racionamento dos recursos escassos. Nesse sentido, podermos definir a Economia como:

a ciência social que estuda de que maneira a sociedade decide empregar recursos produtivos escassos na produção de bens e serviços, de modo a distribuí-los entre as várias pessoas e grupos da sociedade, a fim de satisfazer as necessidades humanas (VASCONELLOS; GARCIA, p. 3, 2017).

Dentre os principais agentes econômicos na economia capitalista estão as empresas, se destacando as grandes companhias, por vezes objeto de estudos de grandes autores como Berle e Means na clássica obra “The Modern Corporation and Private Property” de 1932, onde os autores se debruçaram em cima da questão do poder de controle das Companhias (ou Sociedades Anônimas), se tornando um marco no estudo desse importante agente do Capitalismo e no estudo a respeito da dispersão acionária. No Brasil, um grande marco para o estudo das Companhias aos moldes da obra de Berle e Means, é a obra “O Poder de Controle na Sociedade Anônima”, de Fábio Konder Comparato.

Embora o capitalismo hoje esteja totalmente difundido pelo globo, ele não chegou em todos os cantos do mundo sem oposição ou ainda sem ajustes para melhor se adequar aos desafios regionais [1]. Assim, podemos citar o próprio “mundo islâmico”, onde desde o século VII abriga conceitos econômicos próprios e por vezes muito distintos daqueles predominantes no Ocidente capitalista.

O Islam como um sistema abrangente fornece diretrizes para o comportamento humano ao longo da vida nas mais diversas esferas, sendo de fato uma religião completa em todos os sentidos.

Ele faz isso através de um conjunto de crenças. Essas crenças organizam a relação entre o indivíduo e Deus (Allah, em árabe), o indivíduo e outros seres humanos, bem como o indivíduo e o ambiente.

A economia é um dos aspectos mais importantes da vida humana, e o Islam não ficou alheio a esse tema [2]. Como parte de suas orientações, o Islam apresenta diretrizes claras para o comportamento econômico, as obrigações de um governante [3], a caridade e assim por diante.

Nas últimas décadas, o mundo testemunhou um renascimento da Economia Islâmica. Economia e Finanças Islâmicas não são terminologias tão incomuns no momento em que vivemos, nem mesmo “islamic banking”. Após a crise financeira global de 2008, muita atenção tem sido dada a este assunto por estudiosos e pessoas envolvidas com o mercado financeiro e bancário, alguns afirmando inclusive que “o crescimento das finanças islâmicas traz problemas para os supervisores bancários e, particularmente, para os bancos centrais em seu papel de autoridades monetárias” (DAVIES; GREEN, p. 228, 2010).

A Economia Islâmica: definição e princípios

No começo desse artigo trouxemos a definição das ciências econômicas, mas para devidamente abordarmos a visão islâmica da economia, cabe definir essa ciência sob a ótica do Islam.

A economia islâmica é o conhecimento e a aplicação das injunções e regras da Shariah (lei islâmica) que impedem a injustiça na aquisição e disposição de recursos materiais a fim de proporcionar satisfação aos seres humanos e capacitá-los a cumprir suas obrigações para com Allah e a sociedade, conforme define a equipe da Marifa’s Academy, especialistas em islamic banking & financing.

Assim, a economia islâmica deriva de duas fontes principais: o Alcorão e a Sunnah (ditos e feitos do profeta Muhammad), sendo possível também categorizar a economia islâmica com base em 10 princípios decorrentes dessas fontes, sendo eles: i) a verdadeira titularidade da propriedade; ii) a posição do ser humano no planeta; iii) os recursos e as riquezas que sustentam a existência humana; iv) a relação do ser humano com a economia (distribuição e demografia das riquezas e afins); v) as atividades econômicas; vi) o comércio; vii) o papel e a natureza da moeda; viii) as dívidas; ix) o zakat e a caridade; x) poupança e economias.

Alguns pontos importantes devem ser extraídos do que foi exposto acima para a melhor compreensão das ideias norteadoras da Economia Islâmica e outros aspectos que derivam da mesma (como a atividade bancária e financeira). Dessa maneira, podemos afirmar que o verdadeiro proprietário de tudo o que se encontra no Universo é o próprio Deus (Allah), sendo o ser humano um mero viajante neste planeta, quase como em uma relação de comodato. Assim, o homem é o “representante” de Deus na terra, um vice-rei.

O ser humano deve seguir as diretrizes enviadas por Allah nos livros divinos e por intermédio de seus profetas, sendo responsável por todos os seus atos. Tal senso de responsabilidade cria cidadãos responsáveis que, em virtude de serem vice-reis ao invés de donos da terra e seus recursos, agem como viajantes neste mundo; eles agem como inquilinos cujo destino permanente ou residência final é o pós-morte. Assim, surge a seguinte indagação: enquanto viajantes, quanto eles podem acumular? Deve-se obter o necessário para que a jornada seja cumprida com sucesso, sem excessos.

Nessa toada, todo ser humano é encorajado a trabalhar para adquirir, ganhar, aproveitar e utilizar esses recursos, mas apenas da maneira prescrita por Allah. Ao ganhar e aproveitar a riqueza, é preciso, por exemplo, não esquecer que a riqueza é criada para os seres humanos e os seres humanos não são criados para a riqueza. Diferentemente do sistema capitalista moderno, o capital não é o fim em si mesmo no Islam. Todo ser humano tem o direito de ganhar e adquirir tanta riqueza quanto possível, mas dentro dos limites permissíveis estabelecidos por Deus, sem transgressão a Allah ou a qualquer criação humana ou não humana.

Assim, embora o enriquecimento seja permitido e por vezes até encorajado (não devendo ser visto como o fim em si mesmo), deve-se ater para certos princípios morais norteadores das atividades econômicas, quais sejam: não se pode produzir bens e serviços que são proibidos no Islam e prejudiciais à sociedade (exemplo: um muçulmano não pode investir em uma empresa que produz bebidas alcoólicas, ou ainda na indústria pornográfica. Essas informações serão úteis para compreendermos as finanças islâmicas mais a frente). As mercadorias e serviços a serem produzidos são categorizados em necessidades, confortos e luxos. A primeira preferência no processo de produção deve ser dada às necessidades, depois aos confortos e depois aos luxos.

Em segundo lugar, para a distribuição, tudo o que está sendo produzido deve ser dividido entre os envolvidos na própria produção, de acordo com sua quota-parte. Também no processo de distribuição, é obrigatório seguir as diretrizes e leis islâmicas fornecidas no Alcorão e na Sunnah. A riqueza excedente que resta após a distribuição da quota-parte de todos os envolvidos, pode mais uma vez ser reinvestida no negócio à luz dos mesmos princípios islâmicos outrora abordados.

Em terceiro lugar, em relação ao consumo, não se espera que aqueles que recebem as recompensas da riqueza vivam como desejarem e consumam da maneira que quiserem. Não é permitido esbanjar nem concentrar a riqueza em poucas mãos, como vemos na sociedade capitalista onde 38% de toda a riqueza do mundo se concentra nas mãos de apenas 1% da população mais rica.

Isso, contudo, não é uma condenação ao acúmulo de riquezas ou ainda uma condenação ao próprio comércio. O próprio profeta Muhammad foi um comerciante, tendo os árabes se destacado ao longo da história como ávidos agentes econômicos. O que o Islam proíbe, contudo, é o lucro através da usura (riba), opressão e transgressão. O Islam afirma que a satisfação pessoal, o lucro e o autodesenvolvimento importam, mas não da mesma forma que a vida após a morte e a salvação das almas. Há muito além dessas recompensas materialistas, na forma do Paraíso e do verdadeiro sucesso na vida eterna.

Economia islâmica ao longo da história

Al-Ghazali (1058-1111) classificou a economia como uma das ciências ligadas à religião, juntamente com a metafísica, a ética e a psicologia. O filósofo persa Nasir al-Din al-Tusi (1201-1274) apresenta uma definição de economia (o que ele chama de hekmat-e-madani, ou a ciência da vida urbana) no discurso três de sua Ética, como “o estudo das leis universais que governam o interesse público, a medida em que são dirigidas, através da cooperação, para o ideal (perfeição)”.

Como bem se sabe, durante o período medieval o número de estudiosos muçulmanos floresceu de maneira surpreendente, sendo o estudo econômico um dos temas mais populares entre os sábios, inclusive com elogios à atividade econômica e até a acumulação de riqueza. O governante persa Qabus ibn Wushmagir aconselha seu filho na obra Qabus nama [4]: "Meu filho, não seja indiferente à aquisição de riquezas. Assegure-se de que tudo o que você adquirir será da melhor qualidade e [isto] provavelmente lhe trará prazer."

Contudo, assim como em muitas outras áreas do conhecimento, nem sempre os sábios muçulmanos são devidamente valorizados no Ocidente por suas contribuições. Nesse sentido, Joseph Schumpeter em seu History of Economic Analysis (1986) chega a falar de uma “grande lacuna” (the great gap) no estudo da Economia no medievo após a queda do Império Romano, pulando do período de Carlos Magno até São Tomás de Aquino, ignorando totalmente os pensadores árabes.

Contudo, se analisarmos os países muçulmanos nesse mesmo período, veremos características muito próximas à Economia moderna, inclusive ao próprio sistema laissez-faire. Peter Nolan (2006) afirma em sua obra Capitalism and Freedom: The Contradictory Character of Globalisation que o sistema capitalista não é contraditório com o Islam, mas muito pelo contrário: que o Islam é perfeitamente compatível com a propriedade privada, a busca pelo lucro, o comércio, a contratação de funcionários, bem como a aceitação de que irá haver desigualdades por vezes irremediáveis.

A análise histórica demonstra o compromisso do Dar al-Islam (terras do Islam) com uma poderosa economia monetária. Para acumular riqueza, os muçulmanos medievais se concentraram em adquirir ativos físicos estáveis e passíveis de investimentos, dentre eles dinheiro e estoques comerciais.

De fato, as obras de al-Baladhuri (m. 892), al-Yaqubi (m. 907), al-Tabari (m 923), al-Muqaddasi (m. 985), Ibn Khaldun (m. 1406), al-Maqrizi (m. 1442) e outros, abrangendo mais de meio milênio, deixam claro que ao longo de sua era, os muçulmanos medievais compreenderam consistentemente a importância da qualidade da moeda, nuances da política monetária e o significado econômico das mudanças nas taxas de câmbio.

Ao mesmo tempo, seus tratados revelam que, desde o início, seus califas estavam comprometidos em manter os valores intrínsecos de suas moedas, lastreadas em padrões precisos de ouro e prata, para garantir o saudável funcionamento seu mercado.

Todavia, embora tenha havido autores muçulmanos que escreveram sobre o tema, assim como semelhanças da economia islâmica medieval com aspectos da economia moderna, é necessário fazer as seguintes observações: o Islam nunca desenvolveu uma teoria própria da economia da maneira que a ciência e a análise econômica evoluíram na tradição ocidental. Existem poucos pensadores no Islam que já discutiram questões econômicas como sendo uma disciplina separada e alheia à religião.

A tradição ocidental econômica, de Adam Smith à Malthus, Ricardo, Mill e Keynes, simplesmente não tem equivalente nas terras do Islam. A economia islâmica está inserida na estrutura mais ampla da jurisprudência das transações comerciais e nas obras dos filósofos morais e teólogos muçulmanos. Onde quer que as questões de prosperidade da comunidade ou o bem-estar comum fossem discutidas, poderíamos encontrar escritos direcionados ao governante sobre a importância de uma moeda sólida, sobre justiça nos negócios e sobre os riscos de impostos abusivos. Caso contrário, presumia-se que as pessoas eram ordenadas a conduzir seus negócios dentro dos limites da Shariah sobre o que era permitido e legal na conduta e comportamento econômico, na formação dos contratos, nos negócios jurídicos e assim por diante.

Finanças islâmicas

Quando se pensa em finanças islâmica muitos associam com o zakat, um dos pilares do Islam, também conhecido como a doação purificatória. Trata-se de uma taxa obrigatória (fard) sobre certos tipos de riqueza e bens a ser distribuída para os necessitados, como por exemplo endividados, escravos, pessoas humildes, viajantes e assim por diante (TARSIN, 2019).

Embora o zakat (ou zakah) faça parte das finanças islâmicas, não será ele o objeto de exposição neste artigo, mas sim o sistema financeiro islâmico que muito se assemelha ao próprio sistema financeiro ocidental capitalista com institutos feito joint ventures, contratos de leasing, securitização e assim por diante, mas com distinções propriamente islâmicas.

O sistema bancário islâmico

Daqui em diante, abordaremos operações financeiras comuns no sistema bancário islâmico e que são utilizadas nos mais diversos setores da economia: agroindústria, infraestrutura, óleo e gás, dentre muitas outras.

1- Mudarabah

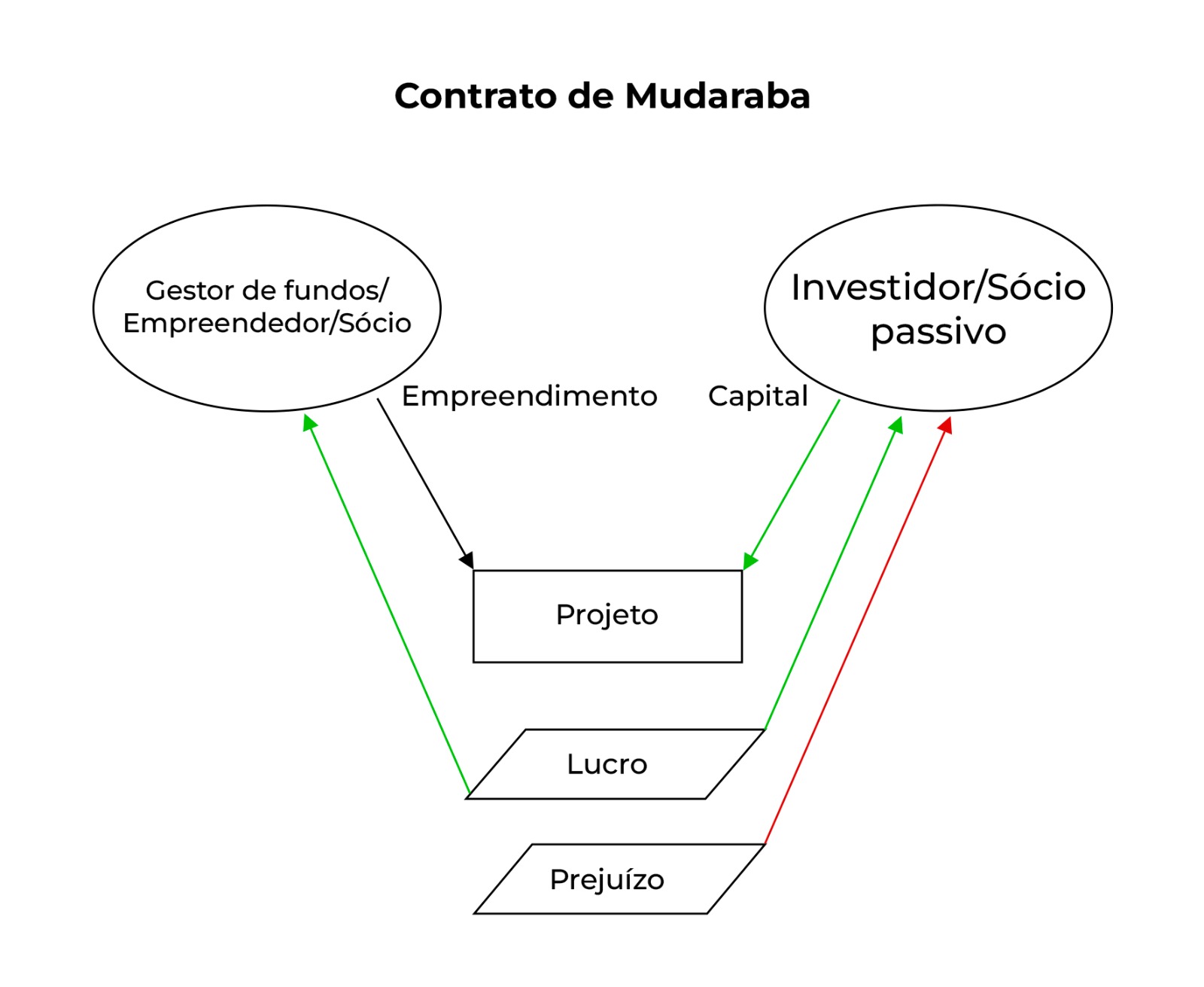

Mudarabah é uma técnica financeira islâmica na qual um credor ou investidor (rab al-maal) e um mutuário ou gerente de investimentos (mudareb) estabelecem uma parceria de participação nos lucros para realizarem um investimento em conjunto. Sob essa estrutura, o rab al maal (investidor) financia o projeto e o mudareb (mutuário) fornece o know-how profissional, gerencial e técnico para realizar o negócio ou administrar o investimento. É semelhante aos contratos de money management no Ocidente e também ao que conhecemos por venture capital.

O mudareb deve investir os fundos do mutuante de acordo com os ensinamentos jurisprudenciais islâmicos, isto é, a destinação do dinheiro não pode ser para bens ou atividades consideradas ilícitas pela religião islâmica, como para produção de bebidas alcóolicas, cigarros, materiais pornográficos etc. Em um mudarabah, o mudareb:

- Não contribui com capital, mas tão somente com seu trabalho/esforço/administração.

- Não se responsabiliza por eventuais prejuízos do empreendimento. As perdas são suportadas inteiramente pelo rab al maal.

A princípio, o proprietário do capital não tem o direito de interferir na gestão do empreendimento, que é de responsabilidade exclusiva do mutuário (por vezes também chamado de agente). No entanto, ele tem todo o direito de especificar tais condições que garantam uma melhor gestão do seu dinheiro, sendo por isso que nesse aspecto às vezes o Mudarabah é comparado com estruturas comerciais como a sociedade em conta de participação (SCP) ou ainda a antiga sociedade em comandita, uma vez que possui um sócio oculto e um sócio ostensivo do empreendimento.

Na prática bancária islâmica, o banco não necessariamente será o mutuante, podendo administrar o dinheiro depositado e ser considerado como mudareb. O banco administra os fundos depositados em troca de uma taxa e não é responsável por quaisquer perdas que possam ocorrer (exceto por negligência). No final do contrato, o banco é obrigado a devolver o capital (mais a participação do investidor nos lucros) ao depositante, exceto por quaisquer perdas (se houver) e taxas de administração.

Na situação inversa, onde o banco é o rab al maal e o mutuário é o mudareb, este último administra os fundos em troca de uma taxa e não é responsável por perdas que possam ocorrer (exceto, novamente, por quebra contratual ou negligência). O mutuário é obrigado a devolver o capital ao banco, com exceção de eventuais perdas e taxas.

Abaixo, um gráfico que ilustra uma transação mudarabah simples:

2- Musharaka

Em árabe, musharaka pode ser traduzido literalmente como “compartilhar”. Sua raiz etimológica é a palavra shirkah, que significa “parceiro”, sendo usado no mesmo contexto que o termo shirk, o ato de associar parceiros a Allah e o pecado da idolatria.

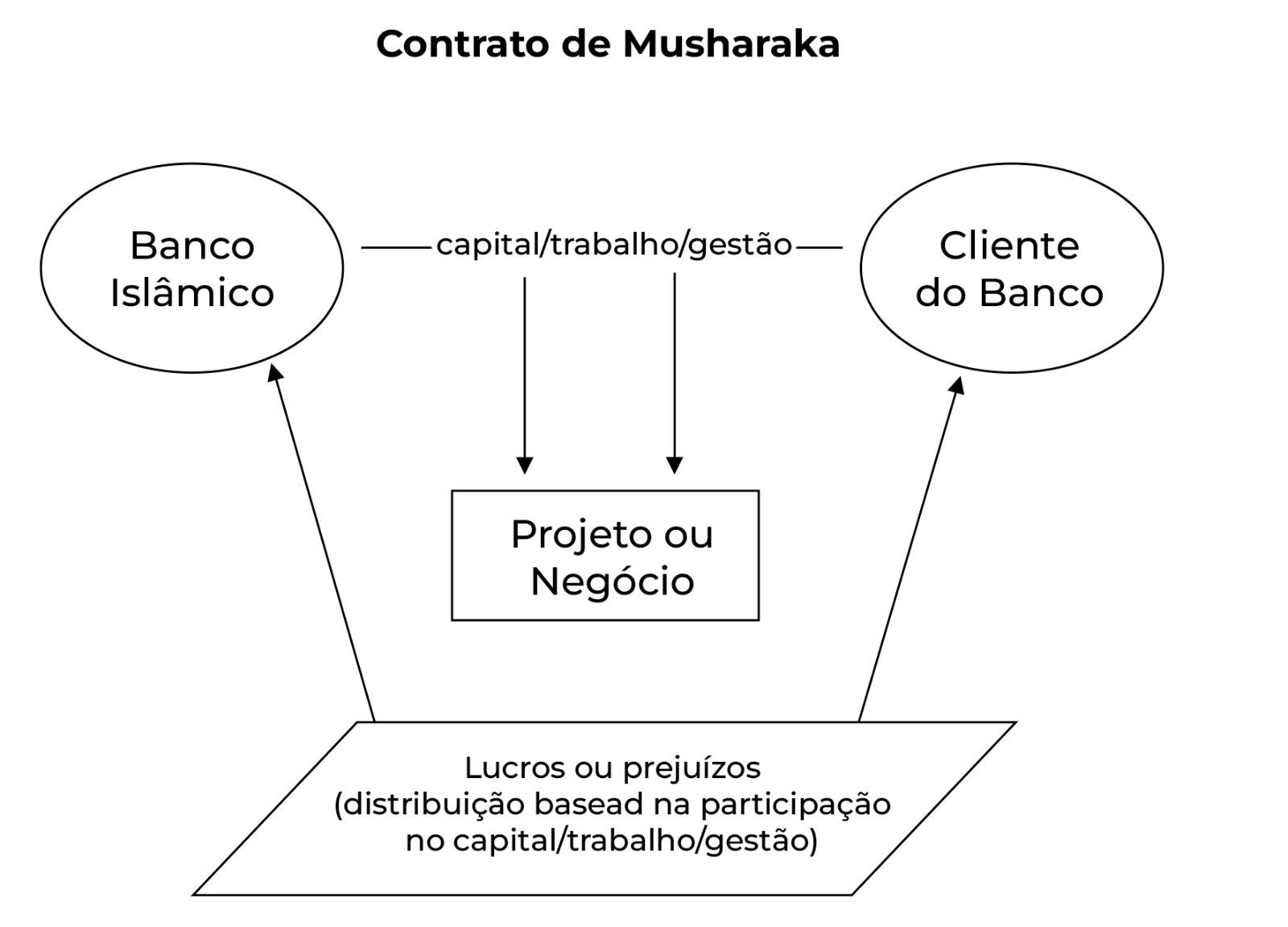

No caso da jurisprudência islâmica relativa às finanças e mundo empresarial, o termo musharakah designa um empreendimento em conjunto na condução de um negócio em que as partes compartilham os lucros e as perdas, sendo os lucros compartilhados de acordo com o que foi definido entre as partes e as perdas conforme a contribuição de cada um (profit and loss sharing, ou PLS).

Semelhante ao que conhecemos na prática empresarial ocidental como joint venture, o musharakah é a atuação conjunta com base em participações societárias, frequentemente usado em projetos de investimento, cartas de crédito e compra de imóveis ou propriedades.

Na operação de musharakah, todo sócio tem o direito de participar na administração do negócio e de contribuir com seu trabalho. Contudo, os sócios podem acordar que a administração seja realizada somente por um ou alguns dos sócios, mas ficando a lucratividade do “sócio oculto” limitada ao que investiu na sociedade, não podendo receber mais do que seu valor de “integralização”.

No entanto, se todos os sócios concordarem em trabalhar para a joint venture, cada um deles será tratado como representante um do outro em todas as questões comerciais relativas ao musharakah. Qualquer negociação realizada por um deles no curso normal dos negócios será considerada autorizada por todos os demais sócios.

Existem algumas espécies de musharakah, como por exemplo a “diminishing”, “permanent” e “consecutive”, mas que demandariam maior aprofundamento nesse texto e fugiria do escopo original, qual seja, uma visão geral e introdutória das finanças e atividades bancárias islâmicas.

Abaixo uma ilustração de uma estrutura simples na operação de musharakah.

3- Murabaha

Em uma transação murabaha, o banco compra um ativo de um terceiro que foi indicado por seu cliente (mutuário) e depois vende a ele (mutuário) esse ativo pelo preço de compra original, acrescido de lucro (podendo ser uma porcentagem do item vendido ou um valor fixo). O mutuário paga o novo preço de compra mais alto em parcelas.

O principal motor de uma operação de murabaha é conseguir financiar determinadas operações de compra e venda sem a presença de juros ou especulações, tal qual praticado no sistema bancário ocidental. Assim, o murabaha não é um empréstimo concedido a juros, mas sim uma venda de uma mercadoria por preço à vista/diferido.

Vamos exemplificar para que fique mais fácil de compreender: imagine que João procura um banco islâmico para financiar a compra de um automóvel de R$ 10.000 da concessionária “Só aceitamos dinheiro Ltda.”. O banco concorda em comprar o automóvel por R$ 10.000 e depois vendê-lo para João por R$ 12.000, que serão pagos por João em parcelas iguais nos próximos dois anos.

Embora o custo para João seja aproximadamente o de um empréstimo de 10% ao ano, essa transação difere de operações comuns no sistema bancário ocidental porque o valor que João deve é fixo e não aumenta se ele inadimplir os pagamentos. Portanto, o financiamento é uma compra e venda acrescida de lucros e não um empréstimo com riba (juros).

Nesse caso pode vir a ser uma excelente opção para João, uma vez que a concessionária o venderia somente pelos R$ 10.000, o valor total do veículo, devendo ser pago de imediato. Já o banco islâmico aceitaria receber de maneira diluída no tempo e por um valor maior que o praticado pela concessionária, porém sem constituir juros (e sim lucro), estando de acordo com as interpretações jurisprudenciais da Shariah.

4- Ijarah

Ijarah, também conhecido como “o leasing islâmico”, é mais um dos diversos produtos financeiros ofertados pelos bancos islâmicos e com grande popularidade por parte de seus clientes. Contudo, uma vez que nem todos estão familiarizados com o que seja o leasing, iremos brevemente resumir essa operação e depois descreveremos o funcionamento da operação de ijarah.

Segundo o professor Marlon Tomazette (2022, p. 538), o leasing, também conhecido como arrendamento mercantil, pode ser definido como:

[...] uma operação em que o proprietário (arrendador, empresa de arrendamento mercantil) de um bem móvel ou imóvel cede a terceiro (arrendatário, cliente, “comprador”) o uso desse bem por prazo determinado, recebendo em troca uma contraprestação. Ao final do contrato de arrendamento, o arrendatário tem as seguintes opções: comprar o bem por valor previamente contratado; ou renovar o contrato por um novo prazo, tendo como principal o valor residual; ou devolver o bem ao arrendador.

Resumidamente, o leasing é um contrato de locação em que assegura ao locatário a prerrogativa de adquirir o bem alugado ao final da avença, pagando ao final uma diferença chamada de valor residual. Ao final do aluguel, portanto, o arrendatário tem três opções, podendo: (i) renovar o contrato; (ii) encerrar o contrato; (iii) comprar o bem, pagando o valor residual (SANTA CRUZ, 2022).

Já o ijarah [5] refere-se ao usufruto de bens e propriedades, tendo como significado “transferir o usufruto de um bem particular para outra pessoa em troca de um aluguel”. Nesse caso, o termo ijarah é análogo ao termo inglês leasing que vimos acima. Os termos para as partes e o aluguel no ijarah são os seguintes:

- Arrendador: mu’jir;

- Arrendatário: musta’jir;

- Aluguel: ujrah.

Dessa forma, no ijarah a propriedade do bem permanece na posse do arrendador (mu’jir), mas apenas o seu usufruto, ou seja, o direito de uso, é transferido para o arrendatário (musta’jir). Assim, o “leasing islâmico” possui três características principais:

- O arrendador deve possuir o ativo que está sendo arrendado durante todo o período do arrendamento;

- Nenhum juro (riba) pode ser cobrado se o locatário atrasar ou deixar de pagar;

- A utilização do bem arrendado deve ser especificada no contrato, devendo se tratar de bem durável (não é permitido ijarah com bens não duráveis, feito dinheiro, alimentos etc.).

Para arrematar, conclui Fabiano Jantalia (2016, p. 232) em sua tese de doutorado em Direito sobre finanças islâmicas:

Na prática bancária islâmica, o contrato de ijarah nada mais é do que um contrato de arrendamento mercantil. Suas características de aproximam em muito daquelas adotadas nos contratos congêneres adotados na banca tradicional: por meio dele, a instituição financeira adquire determinado bem (geralmente, imóveis, equipamentos industriais e veículos) sob demanda de um cliente-financiado, e transfere para este, por um tempo previamente estabelecido, o usufruto do bem. Em troca, recebe uma remuneração periódica.

Conclui-se, portanto, que o contrato de ijarah é análogo ao nosso leasing, mas com algumas particularidades típicas do sistema jurídico islâmico, devendo as partes contratantes observar as normais legais islâmicas de acordo com a escola de jurisprudência que rege a interpretação da Shariah no banco negociante.

5- Sukuk

Em uma economia altamente financeirizada e que depende cada vez mais de financiamentos para a continuidade de suas operações, projetos de securitização se tornaram cada vez mais comuns e importantes no capitalismo contemporâneo.

Do inglês securitization, que embora pareça, em nada tem a ver com seguros, a securitização é o meio pelo qual se criam títulos representativos de direitos creditórios emitidos e circulados com o propósito de assegurar ao emissor ou ao vendedor, em momento posterior, o recebimento antecipado dos valores correspondentes aos créditos subjacentes a esses títulos (JANTALIA, 2016).

Embora praticada há décadas no Brasil, a securitização só foi receber seu Marco Legal em 2022 pela Lei nº 14.430, cujo artigo 18, parágrafo único, define a operação:

Art. 18. As companhias securitizadoras são instituições não financeiras constituídas sob a forma de sociedade por ações que têm por finalidade realizar operações de securitização.

Parágrafo único. É considerada operação de securitização a aquisição de direitos creditórios para lastrear a emissão de Certificados de Recebíveis ou outros títulos e valores mobiliários perante investidores, cujo pagamento é primariamente condicionado ao recebimento de recursos dos direitos creditórios e dos demais bens, direitos e garantias que o lastreiam.

Para quem não está familiarizado com o mercado financeiro e o setor empresarial de forma geral, muito provavelmente as definições acima não são de grande valia, motivo pelo qual traremos um exemplo muito comum na hora de ilustrar a operação.

Dentre as operações rotineiras no mercado de securitização no Brasil podemos mencionar os Certificados de Recebíveis Imobiliários (“CRI”) e os Certificados de Recebíveis do Agronegócio (“CRA”) que vamos utilizar para exemplificar algumas operações de securitização [6].

No agronegócio, imagine um produtor rural que precisa de receitas para adquirir novos maquinários o quanto antes, mas a colheita será somente daqui alguns meses. Na operação de securitização, o produtor antecipa receitas relativas à sua atividade (quer seja agropecuária ou outra área), dessa forma transferindo os direitos da sua safra para uma sociedade securitizadora, onde essa sociedade emite CRAs e os disponibiliza ao mercado. Os investidores interessados poderão adquirir esses certificados [7], assumindo o risco da safra e como consequência recebendo lucros em forma de juros no futuro.

Resumidamente: (i) a empresa securitizadora adquire os direitos da safra do produtor por um valor menor; (ii) emite os certificados vinculados à safra e os disponibiliza aos investidores; (iii) os investidores adquirem os certificados e assumem o risco do negócio; (iv) em caso de sucesso, os investidores receberão futuramente o valor investido, mais lucro (juros).

Nesse sentido, como diz Renato Buranello (2011, p. 504), “é uma forma de transformar ativos eventualmente não líquidos em títulos ou valores mobiliários líquidos”.

Já no caso de CRIs, imaginemos uma construtora que vendeu apartamentos na planta (existem outros exemplos na área imobiliária, como shopping centers, aluguéis etc.), mas precisa de mais recursos para dar andamento às obras. Ao securitizar as prestações para a sociedade securitizadora, ela recebe o pagamento antecipado, descontado um percentual que será o rendimento do investidor que adquiriu os títulos.

Como pôde ser visto acima, as operações de securitização no Ocidente carregam juros consigo, que virão a compor o lucro dos investidores. Naturalmente, no Islam os juros constituem riba e são considerados ilícitos, sendo esse o primeiro impedimento para a implementação das operações de securitização em negociações islâmicas. Contudo, operações equivalentes existem e se chamam sukuk, criadas justamente para suprir a necessidade de financiamento dos agentes econômicos e que fosse de acordo com as leis islâmicas.

Em árabe, sukuk é o plural para sakk, termo utilizado antigamente para significar qualquer documento representando um contrato ou transferência de direitos, obrigações ou pagamentos feitos em conformidade com a Shariah. O termo foi usado para se referir a papéis representando obrigações financeiras originárias do comércio e outras atividades comerciais no período islâmico pré-moderno, tal como o cheque.

Segundo Camille Paldi (2014), o sukuk teve sua origem ainda no século VII (mesmo século de origem do Islam) em Damasco, na Síria, e posteriormente viria a se popularizar no califado Abássida. Alguns autores, como é o caso de Gene Heck (2006), afirmam que a palavra “cheque” deriva justamente do árabe sakk [7], embora o instrumento do cheque não tenha sua origem nos povos árabes.

Entretanto, como visto acima, a securitização não é uma “ordem de pagamento à vista” tal qual o cheque, motivo pelo qual existem dois sukuk: o antigo, que acabamos de expor; e o moderno, semelhante à securitização, que discorreremos abaixo.

O sukuk enquanto forma de “securitização” só passou a ser amplamente difundido a partir de 1988, quando a Academia Internacional de Jurisprudência Islâmica (OIC) editou uma resolução reconhecendo a licitude da operação, desde que observados certos requisitos e princípios. Assim, o sukuk, em que pese ter sido concebido para servir de alternativa aos bônus tradicionais aqui praticados, o mesmo apresenta características, dinâmica e sistemática de remuneração bastante próprias, inclusive no que diz respeito à propriedade do bem securitizado.

Segundo Jantalia (2016, p. 243):

Tratam-se, na verdade, de títulos, emitidos na forma de certificados, que representam frações ideais de domínio de determinados ativos, que podem ser de natureza móvel (como as ações) ou imóvel (como apartamentos, casas ou edifícios).

Dessa maneira, a aquisição do sukuk na verdade representaria parcela do patrimônio do bem securitizado, transformando seus titulares em coproprietários dos ativos. Resumidamente, não se trata de mero título representativo de dívida (tal como um loteamento ou uma safra), mas sim da efetiva propriedade dos ativos.

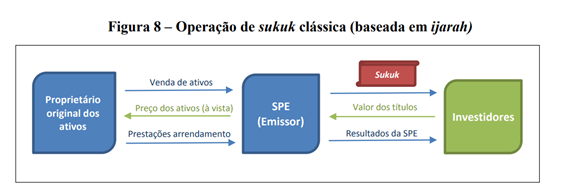

A partir dessa regra acima, deriva outro requisito muito importante: os ativos ou direitos subjacentes aos sukuk devem estar completamente segregados do patrimônio dos proprietários originais. Isso significa que, a partir do momento em que são securitizados, os ativos devem deixar a esfera de domínio de seu antigo titular. Nesse sentido, normalmente a segregação se dá através de uma sociedade de propósito específico (SPE), tendo como um dos principais motivos evitar o gharar, o elemento de incerteza (quase como uma “aposta”) proibido pelo Islam (JANTALIA, 2016).

Assim, o ativo é alienado para a SPE, que emite os títulos e os comercializa com os chamados sukuk, que por sua vez atribuem aos seus compradores determinados direitos e obrigações sobre os ativos da SPE, sendo o principal deles o direito ao recebimento de rendas oriundas daqueles ativos.

A forma mais popular de sukuk (mas não a única) no mundo islâmico é o que chamamos de sukuk al-ijarah, que são baseados em arrendamento e possuem contratos de ijarah (já estudados) como base:

A dinâmica típica de uma operação de sukuk al-ijarah tem início com a transferência dos ativos (na grande maioria dos casos, um ou mais imóveis) do proprietário original para a SPE, tendo como contrapartida a celebração de um contrato de arrendamento desses mesmos ativos de volta ao proprietário. Por meio desse contrato de ijarah, então, o antigo proprietário tem assegurado o usufruto dos ativos que outrora lhe pertenciam, mediante o pagamento de prestações periódicas de valores previamente pactuados (JANTALIA, 2016, p. 271).

Jantalia (2016) ainda traz um gráfico explicando a operação de sukuk al-ijarah:

Assim, os sukuk são títulos que asseguram não apenas a titularidade, mas direitos de participação dos investidores sobre a exploração econômica dos ativos securitizados, que não podem ser futuros, mas sim tangíveis, isto é: não podem ser lastreados em recebíveis tais como a securitização tradicional nos países ocidentais, caso contrário seria o que muitos chamam de “venda de dinheiro”.

Como no Islam os juros (riba) são proibidos, o lucro dos investidores na operação de sukuk depende diretamente do resultado do negócio, que lembrando, também deve estar totalmente de acordo com os preceitos islâmicos.

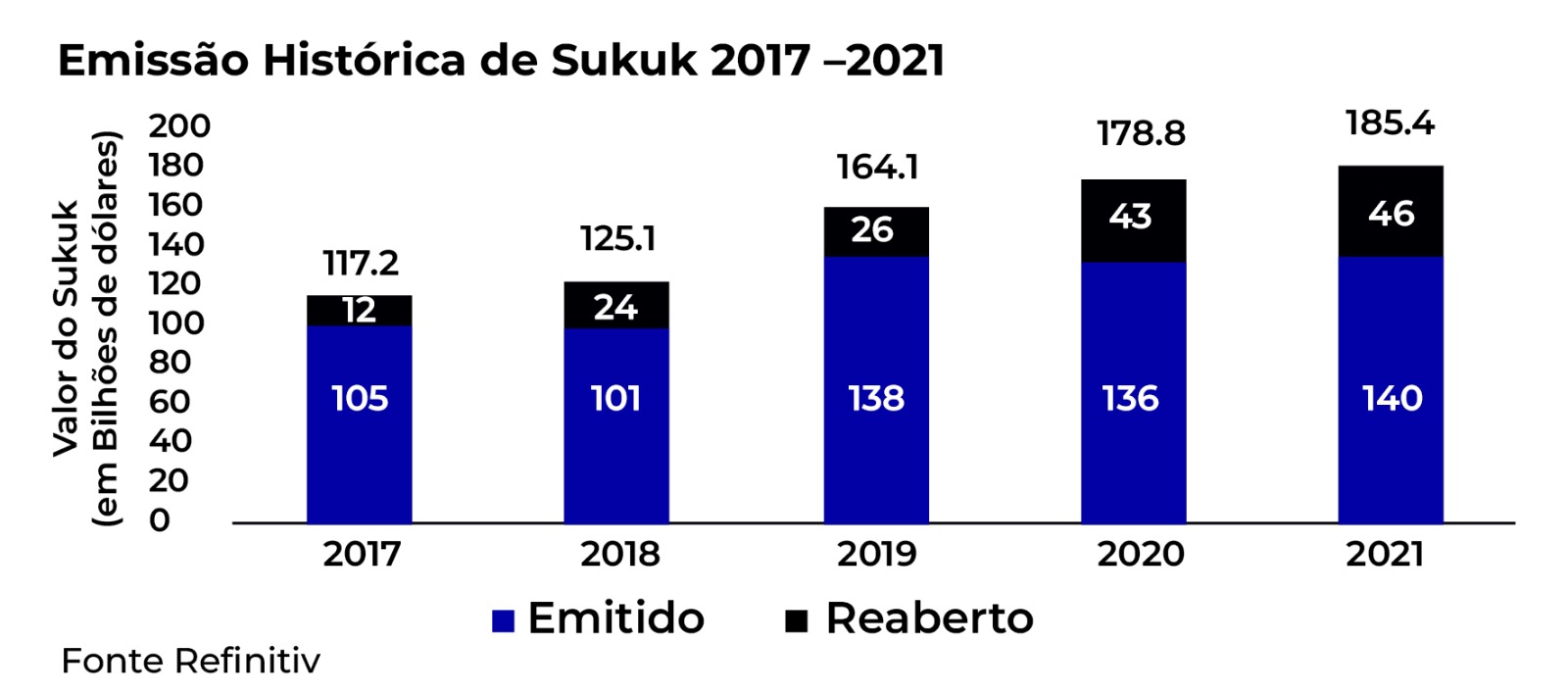

Embora complexo e com vários detalhes típicos da religião islâmica, a operação de emissão de sukuk está em ascensão e não há previsão para cair: somente em 2021 foram emitidos um total de 185 bilhões de dólares em sukuk, tendo sido emitido inclusive na Inglaterra [8], país que atualmente conta com diversos escritórios especializados em finanças islâmicas e regulação pioneira sobre o tema no Ocidente.

6- Salam

No Salam, o vendedor se compromete a fornecer mercadorias específicas ao comprador em uma data futura em troca de um preço adiantado e totalmente pago à vista. O preço é em dinheiro, mas o fornecimento dos bens adquiridos é diferido. Dessa maneira, o instituto do salam pode vir a ser muito utilizado no setor rural, uma vez que o pagamento é realizado de maneira adiantada para bens entregues no futuro.

Nesse caso, a instituição financeira paga antecipadamente pela compra de determinado ativo, que o vendedor entregará em data pré-acordada. O que é dado em troca do adiantamento do preço não deve ser em dinheiro, uma vez que o Islam proíbe a “venda de dinheiro” e transações contendo riba.

Para o pagamento antecipado, as partes contratantes estipulam uma data futura para o fornecimento de mercadorias em quantidade e qualidade especificadas, sendo essa transação uma das mais populares nos bancos islâmicos.

O leitor mais atento talvez esteja encontrando uma “contradição” na operação de salam com o que foi dito anteriormente sobre as outras transações, uma vez que afirmamos (por exemplo, ao tratar do sukuk) que os bens precisam já existir para que possam ser vendidos. De fato, essa é a regra geral, contudo há uma exceção justamente na operação de salam, transação essa que já foi muito debatida pelos especialistas em fiqh (jurisprudência) sobre a sua (i)licitude.

A venda sob a modalidade salam é uma exceção encontrada no hadith [9] do profeta Muhammad, desde que as mercadorias sejam definidas e a data de entrega seja estabelecida. Após a migração de Meca, Muhammad foi para Medina (antiga Yathrib), onde as pessoas costumavam pagar antecipadamente o preço das frutas ou tâmaras a serem entregues em um, dois ou três anos. No entanto, tal venda era realizada sem especificar a qualidade, medida ou peso da mercadoria ou o tempo de entrega. Muhammad então ordenou: “Aquele que pagar antecipadamente por frutas a serem entregues em data futura, deve pagar por uma qualidade conhecida, medida e peso especificados (de tâmaras ou frutas), juntamente com o preço e o prazo de entrega”.

Assim, no contexto islâmico, o salam contribui para o bem-estar econômico, pois remove a escassez de liquidez de uma das partes e resolve a necessidade de um comprador assim que a commodity é entregue. O contrato também permite grandes atividades econômicas, já que o contrato geralmente envolve uma quantia substancial de fundos. Em suma, o salam permite a entrega futura de um ativo ou commodity a um custo menor, muito utilizado no setor rural (mas não somente) nos países com bancos islâmicos.

7- Istisna’

O istisna' é uma transação de venda em que uma mercadoria é transacionada antes mesmo de existir. É uma ordem para um fabricante produzir uma mercadoria específica para o comprador. O fabricante usa seu próprio material para fabricar os produtos necessários.

No Istisna', o preço deve ser fixado com o consentimento de todas as partes envolvidas. Todas as outras especificações necessárias da mercadoria também devem ser totalmente discriminadas.

Dito isso, quais as diferenças com a operação acima estudada (salam)?

- O objeto da Istisna’ é sempre algo que precisa de manufatura, enquanto no salam pode ser aplicado em qualquer coisa, não importa se precisa de manufatura ou não.

- É necessário para salam que o preço seja pago integralmente antecipadamente, enquanto não é necessário no istisna’. O pagamento pode ser feito de forma diferida.

- O contrato de salam, uma vez celebrado, não pode ser rescindido unilateralmente, enquanto o contrato de istisna’ pode ser rescindido antes que o fabricante inicie a obra.

- O objeto do Salam é uma obrigação de entrega do vendedor, portanto, deve ser na forma de bens fungíveis, ou seja, facilmente substituídos no mercado caso o vendedor não consiga entregar. De acordo com o Istisna, o ativo fabricado deve atender às especificações do pedido e o comprador tem o direito de não tomar posse do ativo se as especificações não forem atendidas. No istisna’ o comprador tem o direito de rejeitar as mercadorias após a inspeção, pois a Shariah permite que alguém que compra uma coisa sem tê-la visto, pode cancelar a compra depois de vê-la. O direito de rejeição só existe se a mercadoria não estiver de acordo com as especificações acordadas entre as partes no momento da contratação

- O tempo de entrega é uma parte essencial da venda mediante o contrato de Salam, enquanto no Istisna’ não é necessário que o tempo de entrega seja fixado. Caso eventualmente haja alguma penalidade devido à mora do vendedor na entrega do produto, pode o preço ser reduzido no contrato de istisna’, enquanto no contrato de salam o valor da penalidade é revertido à caridade, não se tornando um benefício para o comprador.

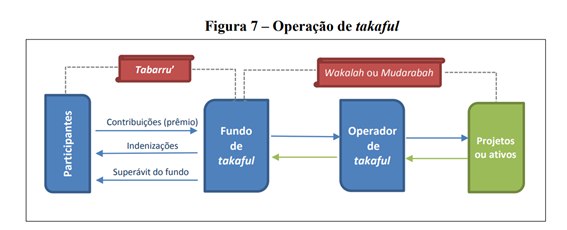

8- Takaful

Por último, mas não menos importante, abordaremos brevemente o contrato de takaful, o “seguro islâmico”. Trata-se de um seguro cooperativo ou mútuo, onde os membros contribuem com uma certa quantia em dinheiro para um fundo comum. O propósito deste sistema não é o lucro, mas sim a cooperação.

Uma vez que o seguro convencional que praticamos no Ocidente contêm tanto riba quanto gharar, o mesmo foi considerado ilícito para os muçulmanos, devendo algo distinto ser desenvolvido e aplicado para a proteção dos bens contra riscos nos países islâmicos:

[...] justamente pela natureza aleatória dos eventos, os seguros convencionais, na visão dos estudiosos, não tomam por base riscos naturais, mas sim riscos quase especulativos, o que configura maysir. Entende-se que a dinâmica desses seguros convencionais os torna semelhantes às apostas, na medida em que não é possível saber, de antemão, se o evento deflagrador das obrigações do segurador (o sinistro) irá ou não ocorrer (JANTALIA, 2016, p. 239).

Todas as partes ou segurados em um takaful concordam em garantir uns aos outros e fazer contribuições para um pool ou fundo mútuo em vez de pagar prêmios. O pool de contribuições coletadas cria o fundo de takaful. A contribuição de cada participante é baseada no tipo de cobertura que eles exigem e em suas circunstâncias pessoais. O contrato especifica a natureza do risco e a duração da cobertura, semelhante ao de uma apólice de seguro convencional.

O fundo é gerenciado e administrado em nome dos participantes por um “operador do takaful”, que cobra um valor para cobrir os custos. Assim como uma seguradora convencional, os custos incluem vendas e marketing, underwriting e gerenciamento de sinistros.

Jantalia (2016) fala em um patrimônio de afetação fora da esfera patrimonial dos contribuintes e que será utilizado para a constituição do fundo takaful, sendo a administração desse fundo confiada às seguradoras islâmicas (o operador que acabamos de falar).

Assim, o takaful na verdade acaba sendo uma rede de contratos, uma vez que entre os contribuintes há o contrato de tabarru, em que assumem o compromisso de fazer o aporte de suas contribuições e de compartilhar, por um prazo pré-determinado, os prejuízos sofridos pelos demais membros do pool. Já o segundo contrato é entre os participantes do fundo e o próprio takaful operator (seguradora):

O segundo âmbito ou lado da rede contratual do takaful compreende as relações jurídicas que se estabelecem entre esse grupo de participantes e a empresa seguradora, que é contratada para receber as contribuições, constituir o fundo especial destinado ao pagamento das indenizações e administrar esse patrimônio, sendo investida de poderes inclusive para aplicar os recursos, de modo a fazê-lo render frutos. Essa relação jurídica pode se materializar em contratos de mudarabah (parceria), de wakalah (agência) ou de uma combinação de ambos. A forma do contrato é determinante para a definição dos direitos e deveres, mas, também, da própria sistemática de remuneração da seguradora, que pode se dar na base de divisão de lucros ou prejuízos (se a forma escolhida for o mudarabah) ou na base de pagamento de comissão calculada sobre o montante dos recursos administrados (se a forma escolhida for a de wakalah) (JANTALIA, 2016, p. 240).

Abaixo, uma figura esquematizando a operação de takaful, retirada da tese de Fabiano Jantalia:

Trata-se, portanto, de um seguro que possui uma dinâmica muito distinta dos seguros convencionais que utilizamos, uma vez que se vale de uma estrutura cooperativa sob regime de solidariedade, onde o contribuinte se torna, ao mesmo tempo, segurador e segurado.

Cumpre observar ainda que as operações de takaful representaram um montante de 30 bilhões de dólares em 2022, com previsões de crescimento até 54,9 bilhões (de dólares) em 2028, uma taxa de crescimento de 10,2%.

Conclusão

Esse texto que agora chega ao fim não teve como intuito esgotar todas as operações praticadas no mercado financeiro islâmico, menos ainda de detalhar por completo cada um dos instrumentos aqui abordados, pois para isso seria necessário centenas e quiçá milhares de páginas. O objetivo, entretanto, era fornecer uma breve introdução à economia e às finanças islâmicas, um universo em constante ascensão e muito pouco abordado e conhecido, mas que pode vir a ser de grande valia para a economia ocidental, principalmente em momentos em que enfrentamos crises na captação de juros para empresas e produtores de todos os portes e segmentos.

No Brasil já chegamos a discutir um “marco legal das finanças islâmicas” em meados de 2021, porém nunca mais pôde ser encontrado no noticiário qualquer avanço sobre o tema. Quem sabe seja o momento de retomarmos essa discussão e seguirmos os mesmos passos que a Inglaterra tomou, mas por enquanto ainda estamos presos na concepção de que o mundo islâmico é um local composto por pessoas atrasadas, pouco sofisticadas e que em nada tem a nos acrescentar exceto em áreas bem específicas da economia, vide o setor de óleo e gás; criptomoedas/blockchain e consumo dos nossos produtos de origem rural.

Contudo, trata-se de uma comunidade que hoje já chega aos 2 bilhões de pessoas, cuja previsão é que continue crescendo cada vez mais e que possuem necessidades tais quais as nossas e outras bem particulares de cada cultura em que estão assentados e também da própria religiosidade islâmica.

As particularidades da religião islâmica, ao invés de constituírem um atraso como muitos no Ocidente podem pensar, na verdade foi justamente o que impulsionou os muçulmanos por séculos e os transformaram em líderes e pioneiros em certos períodos da história. Nada impede que tal façanha se repita mais uma vez podendo muito bem se repetir mais uma vez. Para finalizar esse texto, concluímos com uma citação de Gene W. Heck (2006, p. 81):

[...] os instintos empreendedores inatos dos muçulmanos medievais, temperados por sua proibição religiosa de transações com juros, provavelmente contribuíram mais para moldar a ascensão de seu império comercial internacional do que qualquer outro ímpeto.

NOTAS

[1] A história da Companhia das Índias demonstra bem essa expansão nem sempre amigável do sistema hoje predominante.

[2] Na verdade, é uma característica comum das grandes religiões se preocuparem com temas econômicos. Podemos citar, por exemplo, a Doutrina Social da Igreja (DSI) no catolicismo e eventuais pensamentos econômicos decorrentes, como o distributivismo.

[3] Ver, por exemplo, o livro The Principles of the State and Government in Islam de Muhammad Asad. Ainda sobre o tema, recomenda-se o livro The Impossible State, de Wael Hallaq.

[4] Qabus mana é uma obra literária escrita pelo neto de Qabus, Keikavus, mas do gênero “espelho de príncipes”, ou seja, espécies de instruções para reis e governantes.

[5] Existem duas formas de ijarah na jurisprudência islâmica: a primeira é uma relação de prestação de serviços, enquanto a segunda é o nosso equivalente ao leasing, objeto de estudo nesse item do artigo.

[6] Naturalmente que existem muito mais operações e o tema carrega certa complexidade (ex: regulamentação da CVM; necessidade da emissora ser sociedade anônima e assim por diante), mas para os fins desse artigo vamos exemplificar tão somente o CRA e o CRI em cenários comuns na prática comercial.

[7] Esse não seria o único termo financeiro a derivar do árabe: cifra (do árabe sifr), tarifa (taariyfa), dentre muitos outros.

[8] Em 2014 a Inglaterra se tornou o primeiro país ocidental a emitir o sukuk.

[9] Hadith, no plural ahadith, são as coleções dos ditos e vida do profeta Muhammad. Para um estudo mais aprofundado sobre o que são os ahadith, as metodologias de estudo e a história das principais coleções (como Bukhari, Muslim etc.), recomenda-se a leitura do livro Hadith, de Jonathan Brown.

REFERÊNCIAS

ALFATAKH, Amir. Financing: Bai Salam. Islamic Bankers Resource Centre, 2008.

ALLAWI, Ali A. The Crisis of Islamic Civilization. Yale University Press, 2009.

ASAD, Muhammad. The Principles of the State and Government in Islam. Martino Fine Books, 2016.

BROWN, Jonathan A.C. Hadith: Muhammad’s Legacy in the Medieval and Modern World. OneWorld Publications, 2017.

BURANELLO, Renato M. Sistema privado de financiamento do agronegócio: regime jurídico. Quartier Latin, 2011.

HALLAW, Wael. An Introduction to Islamic Law. Cambridge University Press, 2009.

HALLAQ, Wael. The Impossible State. Columbia University Press, 2013.

HALLAQ, Wael. Shari’ah: Theory, Practice, Transformations. Cambridge University Press, 2009.

HECK, Gene W. Charlemagne, Muhammad and the Arab Roots of Capitalism. Walter de Gruyter GmbH & Co, 2006.

JANTALIA, Fabiano. Direito, economia e religião: as finanças islâmicas e seus arranjos alternativos na intermediação financeira. 2016, Brasília.

MARTINS, Angela. A Banca Islâmica. Qualitymark Editora, 2004.

NOLAN, Peter. Capitalism and Freedom: The Contradictory Character of Globalisation. Anthem Press, 2007.

PALDI, Camille. The History of Sukuk. Inter-Faith Finance and Economics Association, 2014.

QURESHI, Anwar Iqbal. Islam and the Theory of Interest. 1945.

SANTA CRUZ, André. Manual de Direito Empresarial. Editora Juspodivm, 2022.

SCHUMPETER, Joseph. History of Economic Analysis. Routledge, 1986.

SPENGLER, Joseph. Origins of Economic Thought and Justice. Southern Illinois University Press, 1980.

TARSIN, Asad. Ser Muçulmano: Um Guia Prático. Sandala Inc, 2019.

TOMAZETTE, Marlon. Contratos Empresariais. Editora Juspodivm, 2022.

USMANI, Muhammad Irman Ashraf. Meezan’s Guide to Islamic Banking, 2002.

USMANI, Muhammad Taqi. An Introduction to Islamic Finance. 1998, Karachi.